从市场端来看,疫情确实带动了预制菜行业的增长,C 端消费者教育成本天然降低。2022 年叮咚买菜年夜饭预制菜销量增长超 400%,盒马预制年菜销售同比 2021 年春节增长了 345%,穆棉资本服务的 " 叮叮懒人菜 " 在抖音单月销售突破 5000 万元。

从资本端来看,预制菜的投融资也十分活跃。据统计,2021 年预制菜行业投融资事件 23 起,融资金额超 50 亿元,预制菜连锁企业 " 味知香 " 也在 2021 年成功登陆 A 股。

预制菜究竟是资本和疫情吹出的短暂风口,还是真正具备长期机会和增长潜力?

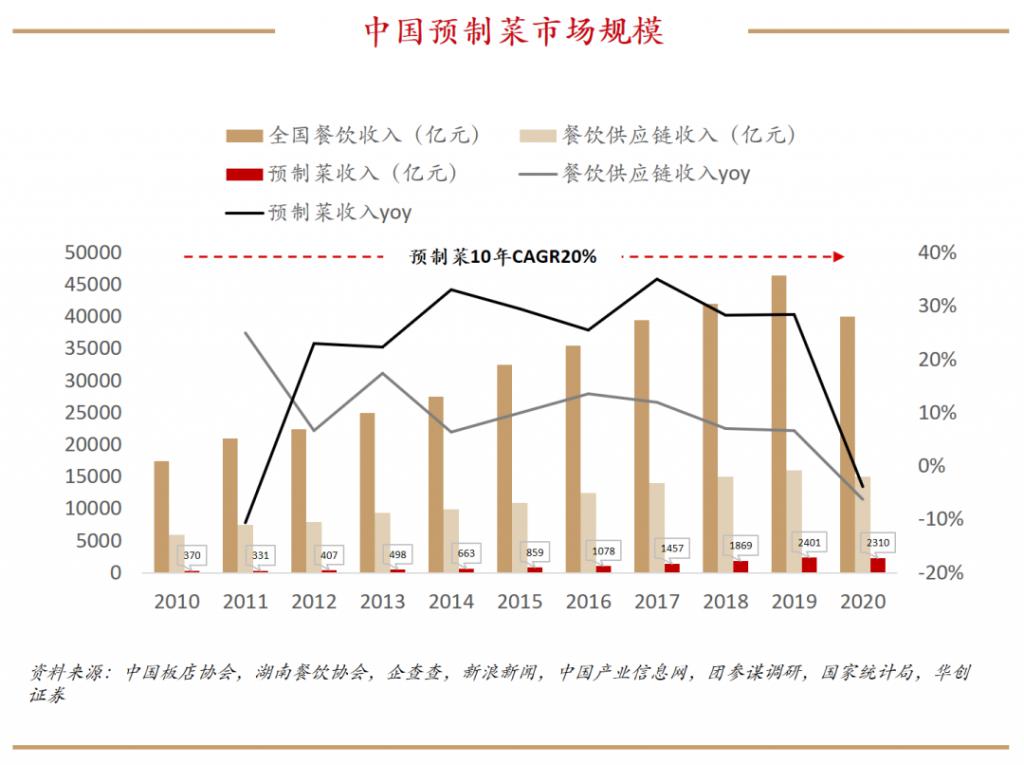

如果我们把时间拉长来看就会发现,预制菜近年来一直是个高速增长的行业。据华创证券数据显示,2010-2020 年中国预制菜行业年复合增长率约 20%,2020 年预制菜市场已达 2310 亿元规模。据艾媒咨询数据显示,2021 年中国预制菜行业规模为 3459 亿元,预计 2026 年预制菜市场规模将达 10720 亿元,预制菜行业成为可以预见的下一个万亿市场。

主要观点

预制菜是食品工业化发展的必然产物

社会变迁促使家庭厨房持续变革,消费者需要在家吃饭的更优解决方案。随着食品工业化的进步,预制菜提供了效率更优、口感更优、营养更优、安全性更优的产品解决方案。

预制菜是产品驱动型品类,产品型公司将主导行业发展

预制菜由于显著的工业化特性,具有标准化、低损耗和高流转的特点。产品型公司具有优秀的产品研发能力、持续性的品牌势能、全渠道渗透能力和高效的供应链整合能力,未来将在用户心智中占据更重要的位置,有机会持续引领行业的发展。

大单品策略更加行之有效,步步为营

创业公司初期应采用大单品策略,选择覆盖用户痛点最多、能够单点突破的产品,这更有利于在营销端集聚资源,以及在供给端更快获得规模优势和研发深度。

视频电商渠道加快了预制菜普及速度

现阶段传统渠道和自建渠道须付出高昂用户教育成本,视频电商是当前预制菜教育用户的最优平台,提供了最高效的表达方式和最匹配的决策场景,创业公司应在优势渠道中快速建立品牌认知,完成用户心智建设。

规模效应是长期胜负手,企业应尽早布局上游供应链

预制菜高性价比特征决定溢价空间有限,因此自建供应链,向产业上游延伸至关重要。目前行业处于导入期,自有优质产能将在未来的竞争中处于先发优势地位。

预制菜本质:食品工业化发展的必然结果,大势所趋的产物

" 预制菜 " 的定义是以农、畜、禽、水产品为原料,通过预加工(如分切、搅拌、腌制、滚揉、成型、调味)与辅料的调试而成的成品或半成品。预制菜的产生源自于两股力量,一是食品加工业的进化,二是餐饮业对供应链持续提出的更高要求,预制菜作为品类集合高速成长为一个巨大的食品加工产业。过程中的核心附加价值在于经过工业级的杀菌处理,洗切(净菜输出)与腌制调味后,再通过熟制速冻等办法将半成品菜工业化。

科技革命推动的工业化改造不断重复在每一个人类基本生活品类。" 衣食住行 " 作为人类生活的刚需,在历史长河中经历了持续地升级浪潮。20 世纪 60-70 年代,缝纫机是家家户户必备的 " 大件 " 家具;随着工业制衣技术的发展,消费者能够更加便捷的买到极大丰富且价格合适的成衣产品。" 住 "、" 行 " 同样不断在升级改造之中,从平房到楼房、从人工装修到装配式装修,从步行到自行车、从汽车普及到飞机高铁等等。

对于 " 食 " 而言,人类的餐食制作和就餐方式也在持续变革,传统家庭厨房的功能不断被解构和升级:

第一次是外出就餐的兴起,餐饮的渗透率不断提高,近 20 年的快速发展使得餐饮在食品消费市场渗透率达到 40%;第二次是以信息化为基础的外卖兴起,为消费者的在家用餐提供了做饭之外的新选择,近 10 年外卖相较餐饮堂食的渗透率达到 15% 以上。

随着城市化加剧和社会结构变迁,消费者需要在家吃饭的更优解决方案,兼顾效率、口感、安全和营养多方面需求,我们认为在 2B 预制菜日渐成熟的基础上,2C 预制菜将成为家庭厨房的工序简化和效率升级的发展方向。

我们可以把预制菜行业理解为底层是食品工业化,在升级食品安全的基础上实现效率最优解,附加值在于口味、营养、消费者满足感的还原。食品工业化的进程势不可挡,我们认为预制菜将迎来巨大的市场机会。工业化食品的标准化程度更高(比如白酒、调味品、乳制品、豆制品、肉质品),并经过工业级的杀菌处理,有着运输距离长、保质期久、安全等特质,因此食品公司运用标准化的渠道运作与品牌投入就能撬动规模性的增长。

预制菜核心价值:B 端出品稳定、节约成本,C 端提升效率、更优体验

预制菜在不同语境中口径与定义不同,广义上一般将其分为三大类:常温料理包、冷藏净菜与冷冻调理食品。其中以酸菜鱼、猪肚鸡为主的速冻菜肴品类增速迅猛,这也是目前市场上最常见的对于预制菜的狭义分类。

预制菜的核心价值,我们可以从 B 端和 C 端两个方面来看:

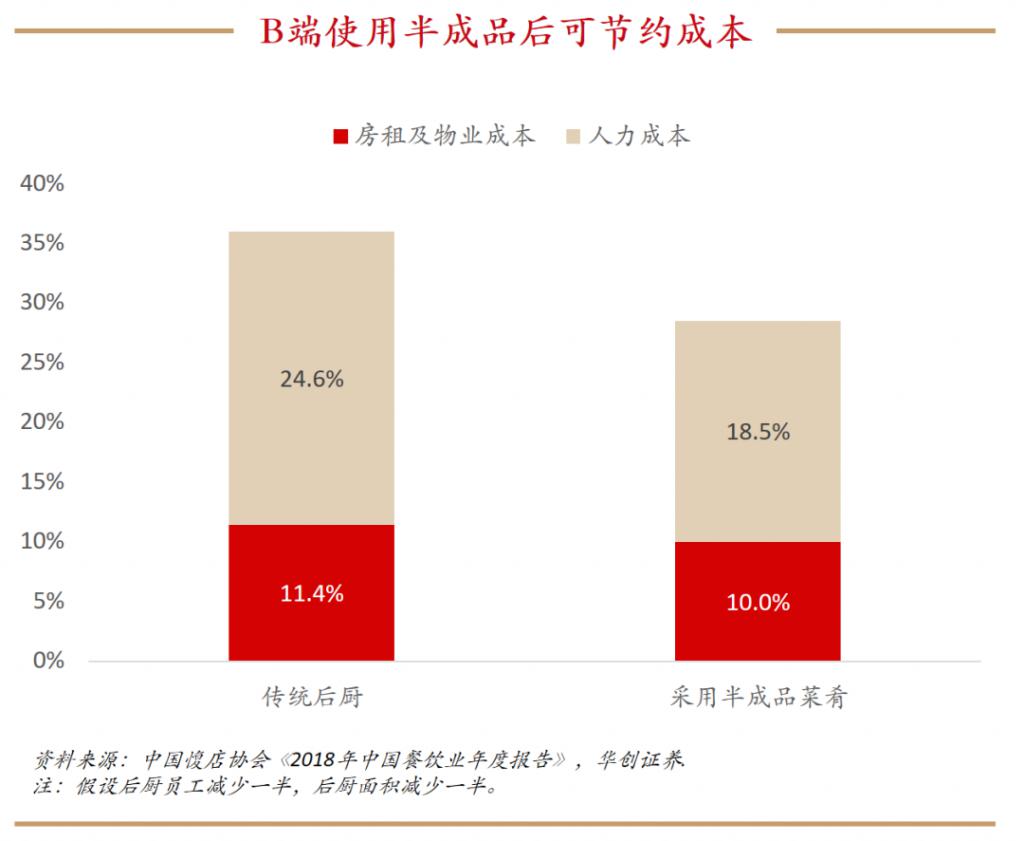

B 端:预制菜为餐饮企业提供的价值核心在于出品稳定、节约成本。通过采用半成品菜肴可以为企业降低后厨员工数量、后厨面积,并且基于集中采购与损耗降低等优势有效节约成本,同时又能满足顾客的口味、营养和就餐体验需求。

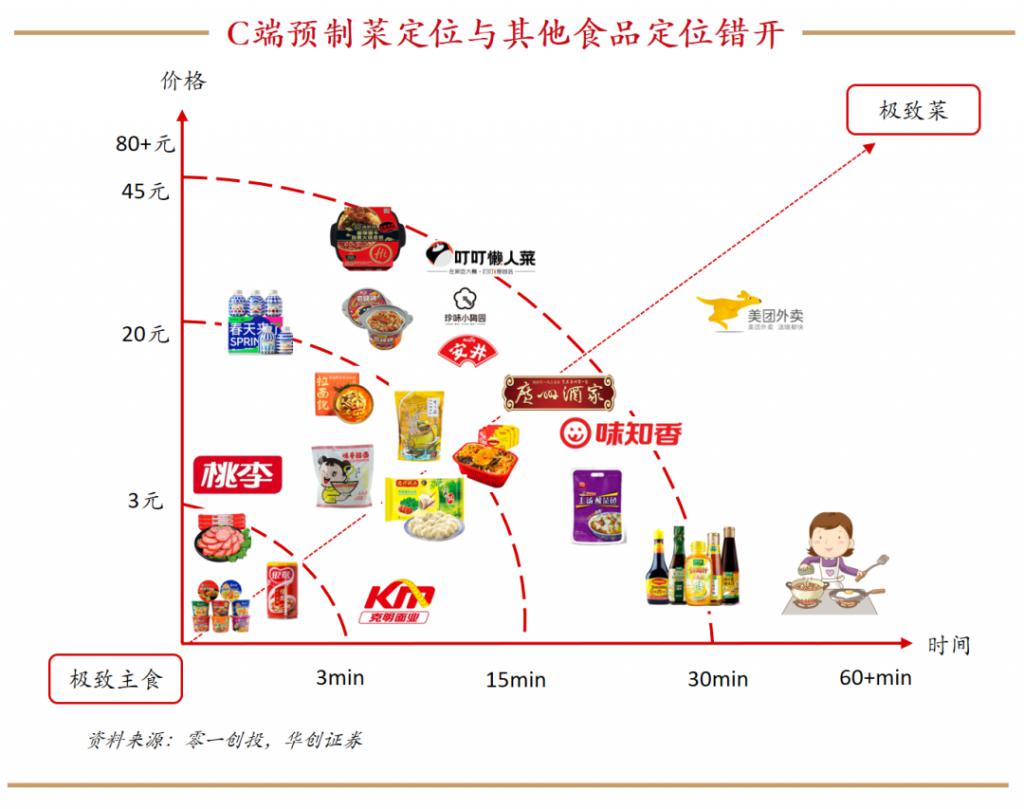

C 端:预制菜为 C 端消费者提供的价值核心在于提供了更好的就餐方案,能够高效率地享用一道相对复杂的菜品,定位于解决消费者 15-30 分钟、定价 20-45 元的用餐需求,高便利性的同时、又提供了一定的愉悦体验感。C 端消费需求的崛起顺应了家庭规模小型化、女性参劳率和城镇化率提高的大趋势。

预制菜市场规模和发展趋势:万亿元市场潜力,2C 市场规模达数千亿,速冻菜肴市场集中度更高

根据华创证券研报显示,2020 年我国预制菜市场规模已达 2310 亿元,2010-2020 年复合增长率高达 20%,未来十年有望达到近万亿元规模。

对标海外成熟市场来看,中国预制菜市场具备巨大增长潜力:

2020 年美国市场规模约在 2000 亿美元(1.2 万亿元),日本市场规模约为 9.8 万亿日元(5000 亿元),当前中国预制菜行业市场规模约为美国的六分之一、日本的三分之一。

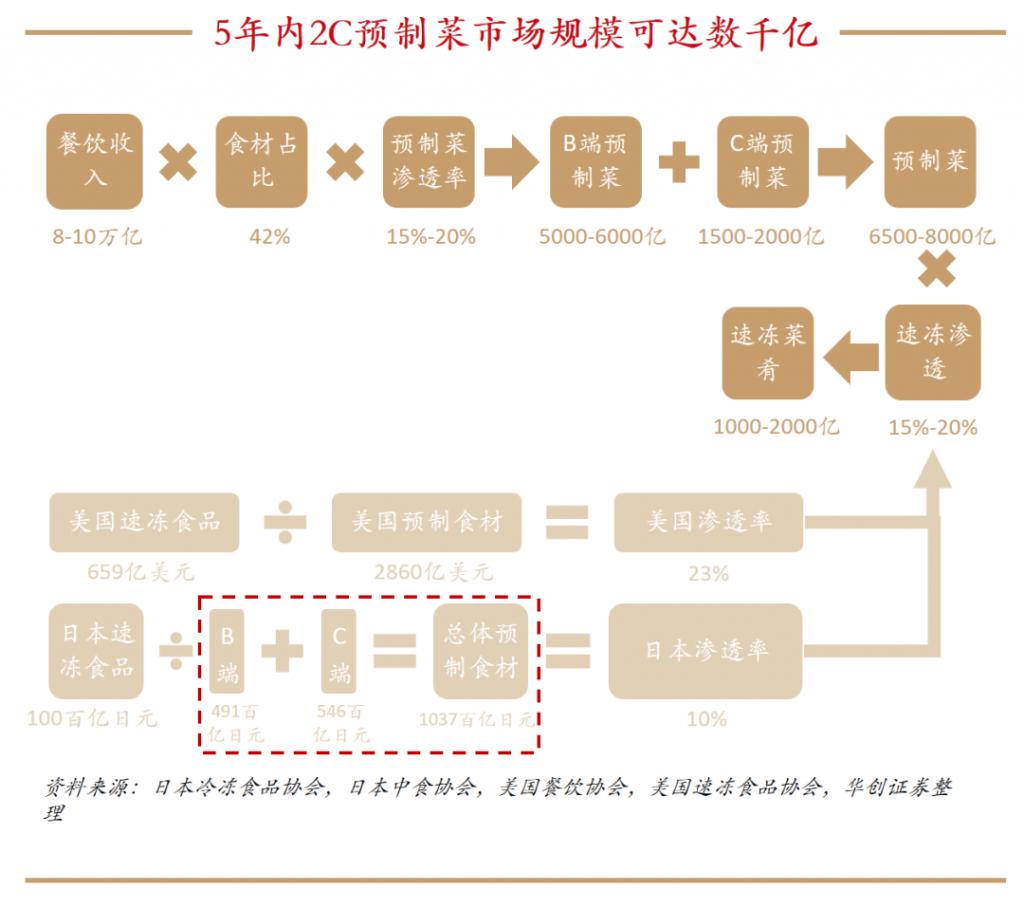

拆分 B 端和 C 端来看,目前我国预制菜市场 B 端和 C 端比例约为 8:2,日本市场约为 6:4。

由于中餐料理的复杂度更高、SKU 数量更丰富,我们认为预制菜在中国的市场渗透率将超过美日等发达市场,特别是 C 端市场的发展潜力显著。

根据预制菜在餐饮食材渗透率 15%-20% 为基准进行测算,5 年内 2C 预制菜市场规模可达数千亿元人民币。参考美日速冻渗透率,以未来我国预制菜速冻渗透率 10%-15% 为基准测算,速冻菜肴(狭义预制菜)也将具有千亿级市场空间。终局来看,数万亿生鲜市场将逐步被预制菜替代,预制菜市场本身将数达到万亿体量,成为居家做饭和餐厅厨师的主要解决方案。

而从市场集中度来看,我们认为,预制菜行业由于其采购的随时性、需求的突发性、供给的多样性,供需结构将对市场集中度的提升产生一定影响,可能会更趋近于休闲零食、生鲜等行业。

我们认为,标品化、长保型速冻预制菜相对于非标、短保型预制菜的市场集中度会更高,核心在于行业规模化可能性更高,且可发展的成本优势优于短保型预制菜。短保型预制菜因物料构成复杂与供应链协同难度大等边界限制条件,单一企业发展空间受限。由于不同地区在口味要求上差异较大,而短保型预制菜运输距离有限,分销更多由门店型企业承担,所以短保型预制菜呈现区域化竞争终局的可能性更大。

2C 预制菜市场竞争格局:各类玩家入局,商业模式尚待规模化验证

1、多类型 2C 品牌各有千秋,积极把握行业发展大势

当前的预制菜品牌大致分为五类选手:产品型、渠道型、原材料型、餐饮型。

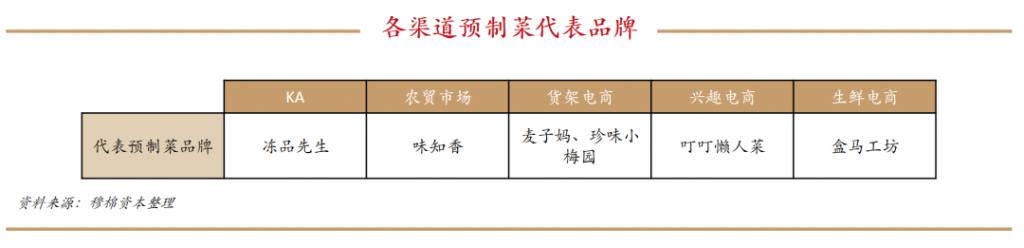

产品型:代表品牌味知香、叮叮懒人菜、麦子妈等,以专门生产各类预制菜起家,没有餐饮端或供应链端的思考镣铐,品牌对用户人群、使用场景等往往能够更精准地把握,以用户思维重塑产品形态、规格、定价等多个维度。

渠道型:代表品牌盒马、叮咚买菜、锅圈等。渠道品牌的优势在于主要消费人群重合度高,品牌在用户端有信任感,且在配送时间或物理空间距离上更贴近用户。

冻品型:代表品牌安井食品,推出子品牌 " 冻品先生 ",发挥原有渠道的协同效应和冷链的基础设施能力,在全国拥有 7 个分仓和 1000 多家经销商。

原材料型:代表品牌新希望、国联水产,其优势在于食材供给稳定和成本优势,突出体现在偏工业化的单品,如新希望的美好小酥肉,2021 年单品销售额超过 10 亿元。而对于更为广谱的菜肴类预制菜,其产品研发需要转型。

餐饮型:代表品牌为西贝旗下的贾国龙功夫菜、海底捞的开饭了、眉州东坡的王家渡,预制菜能够帮助原有品牌拓展现有客户的到家场景,餐饮型品牌优势在于口味还原度高。我们观察其产品思路,在招牌产品、菜系风味上基本是餐厅菜系的延展,如贾国龙功夫菜的牛大骨、眉州东坡的扣肉。

2、渠道多元化,抖音成为当下 2C 预制菜传播的优势渠道

目前生鲜食品的购买渠道极度便利化,线下的 KA 和农贸市场,上的货架电商、视频电商、生鲜电商均是预制菜的可选渠道。那么企业究竟应该优先布局什么渠道?

我们认为,以抖音为代表的视频电商是目前预制菜品牌教育用户的最佳平台。由于用户对预制菜还尚未建立清晰的品类认知,传统货架式卖场和货架电商难以激发用户的消费需求。视频电商的优势是能够凭借内容导向式营销,迅速完成消费者教育。酸菜鱼、小龙虾、猪肚鸡等预制菜通过视频的呈现,直接把冰冷的包装预制菜变成一道道可感知的菜肴,一方面给用户带来了强烈感官刺激,另一方面也完成了用户该如何使用预制菜的品类教育。预制菜和视频电商有着天然的适配性,消费决策场景高度匹配。

对于预制菜品牌来说,现阶段的最优打法就是借抖音电商的 " 东风 " 之势。2021 年 1 月至 9 月,抖音电商 GMV 同比增长了 7.9 倍,2021 年整体 GMV 接近 1 万亿元。据巨量引擎数据显示,2021 年中国直播电商渗透率预计为 14.3%,这意味着基于拥有 6.5-7 亿月活建立的抖音电商,其成长尚在早期。

以 " 叮叮懒人菜 " 举例,公司基于对预制菜人群、渠道的洞察,选择在起盘期 all in 抖音渠道,目前抖音单月销售额已超过 5000 万元。" 叮叮懒人菜 " 在半年时间内快速建立了自播和达人矩阵的复合增长路径,一方面以达人矩阵为增长杠杆,建立起有效抵抗竞价模型收敛的内容资产;另一方面以自播为基本盘,完成闭环流量收割。

3、多 SKU 为主流解法,但我们认为大单品策略是最佳解法

据观察,当前市场玩家普遍采用多 SKU 策略,试图做好一桌子菜。例如味知香 SKU 200+,冻品先生 SKU 400+。与许多企业 " 多而全 " 的产品思路不同,我们认为企业在市场早期应该集中精力打造大单品矩阵,在单点上做精做深。

从需求侧来说,大单品兼具短期用户痛点集中、长期市场空间大的优势。在导入期,由于中国家庭对预制菜缺乏认知,大单品类的 " 硬菜 " 高效满足了年轻人厨艺有限的需求痛点。用户借助大单品感受预制菜的强便利性和高性价比,进而连带购买其他预制菜产品的路径更为合理。

并且,中国内需市场广阔,足够支撑企业单品类发展。以酸菜鱼为例,2022 年中国餐饮端酸菜鱼市场超过 400 亿元,分化出休闲餐酸菜鱼、快餐酸菜鱼等细分品类,诞生了太二酸菜鱼(2021 年收入近 30 亿元)、鱼你在一起(近 1,500 家门店)等品牌。合理测算,预包装酸菜鱼市场未来也可达到数百亿元规模。

从供给侧来说,大单品可以有效发挥供应链组织能力的聚焦优势。中餐菜系丰富,且有地域限制,单一品牌难以做到全口味囊括。企业若涉足过多品类,难以在单品上形成规模优势、研发深度和品质把关力度,更容易发生食品安全问题,口味也容易流于平庸。" 叮叮懒人菜 " 选择的就是大单品路线。公司从 " 全场景、全人群 " 的特性筛选产品,目前已探索出酸菜鱼、虾饼、猪肚鸡为代表的大单品矩阵,酸菜鱼单品单月销售额接近 3000 万元。

预制菜品牌长期 " 跑赢 " 的关键因素:早期拼产品,中后期看效率

1. 产品研发能力:预制菜企业的产品研发能力尤为重要,需要洞察用户需求,并做到口味上的高度还原和生产上的标准化,同时兼具营养性和健康性要求。

2. 全渠道能力:由于预制菜终端产品同质化程度较高,所以渠道能力至关重要,这需要服务力、成本优势以及特定客户关系的支持。

3. 快速建立规模优势:预制菜企业原材料成本占比较高,规模带来的成本优势会显著大于餐饮行业。

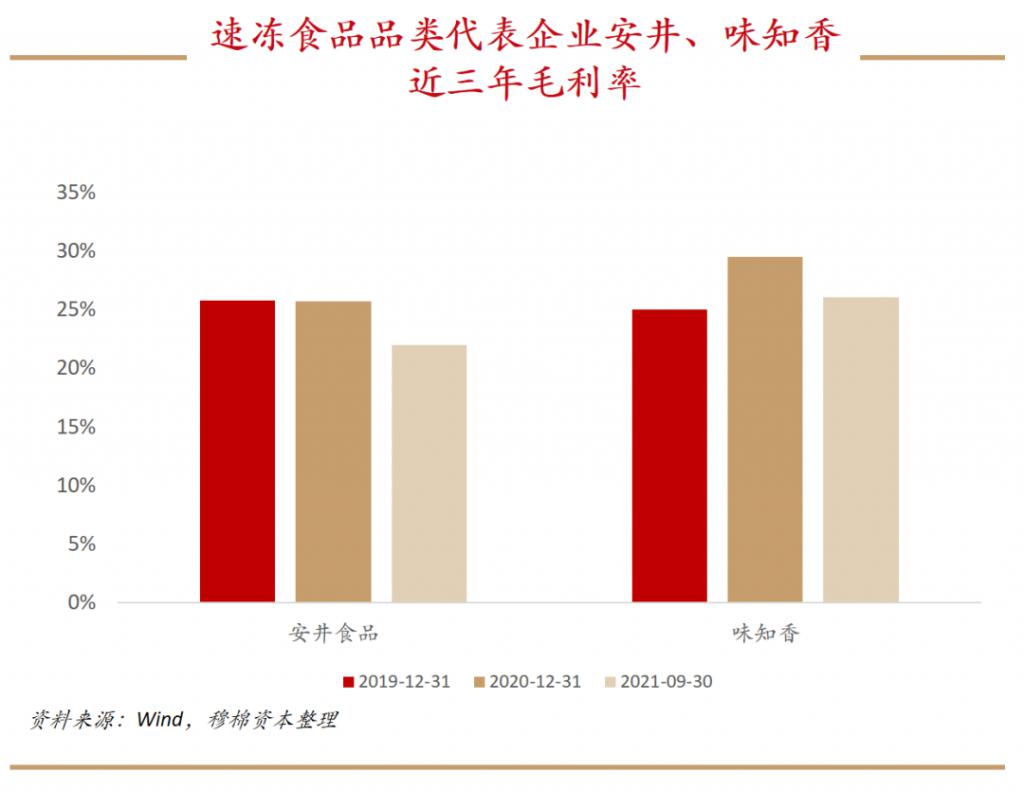

4. 供应链能力:企业应尽早尝试自控生产线,在生产端建立壁垒,保证生产效率和口味的稳定性。此外,参考速冻食品类上市公司毛利率,可知预制菜品牌的溢价空间有限,企业需要向产业上游延伸提升利润空间。日本预制菜龙头企业日冷,长期处于日本预制菜前二的位置,旗下 72 个子公司横跨产业链上下游,覆盖采购、食品加工、仓储物流各个环节,能够充分发挥产业协同效应。

我们认为,在市场早期,企业的核心竞争力是产品力。我们看好以用户思维出发的选品思路,设计出符合主流趋势的大单品,同时兼顾工业化效率和供给端稳定性,从而引领预制菜品类的发展。比如日本预制菜公司日冷,就在微波炉刚刚普及的 90 年代,推出了适用于微波炉烹饪的速冻炸肉饼,迅速取得巨大反响,加速了预制菜在家庭的渗透率。